税理士は、税に関するスペシャリストです。

税理士の仕事や資格に興味があっても、実際「どんな仕事内容なのかわからない」「公認会計士と何が違うの?」といった疑問を持つ方もいるのではないでしょうか?

この記事では、税理士の「3つの独占業務」をはじめとする仕事内容や働き方について紹介しています。

加えて、税理士に向いている人の特徴や、公認会計士との違いはあるのかといった点も合わせて紹介します。

この記事を読んでいただければ、税理士の仕事内容について理解していただけるでしょう。

また、税理士試験の学習には、通信講座や予備校の利用がおすすめです。

税理士のおすすめ予備校・通信講座は以下の記事で紹介しているので、参考にしてください。

→税理士の通信講座の記事はこちら

→税理士の年収の記事はこちら

→税理士の独学の記事はこちら

→税理士の難易度の記事はこちら

税理士とはどんな仕事?

税理士の仕事には、以下のものがあります。

- 企業や個人に対して税金のアドバイスをする

- 3つの独占業務

- 税務関係以外の業務もある

税理士は、企業や個人に対して税金のアドバイスを行うのが主な仕事内容です。

中でも「税務処理代行」「税務書類の作成」「税務相談」は、税理士の独占業務であり、税理士以外はできません。

「税理士業務」とは、法第2条において、他人の求めに応じ、租税に関して、次に掲げる事務を行うことを業とする(注1)ことをいう旨規定されています。

- 税務代理(法第2条第1項第1号)

- 税務書類の作成(法第2条第1項第2号)

- 税務相談(法第2条第1項3号)

(一部抜粋)

(引用元:国税庁)

税理士の仕事は、税務関係が大半を占めていますが、企業コンサルティングや個人の土地や家屋の相続相談なども、業務の一環です。

税務や法務の専門知識を活かし、多様な働き方ができます。

企業や個人に対して税金のアドバイスをする

国税庁公式サイトには、税理士について以下の通り記載されています。

税理士は、税務に関する専門家として、独立した公正な立場において、申告納税制度の理念にそつて、納税義務者の信頼にこたえ、租税に関する法令に規定された納税義務の適正な実現を図ることを使命とする。

(引用元:e-GOV法令検索)

国税庁によると、税理士は「税務に関する専門家として、公正な立場で法令に記載された納税義務の適切な実現を図る」と記されています。

例えば、節税相談や税金など個人の方から相談を受ける際、相談者の疑問に寄り添いながらも、納税義務の役割は果たすように促していくなどです。

税理士は税の専門知識を活かし、公正な立場で企業や個人に税のアドバイスを行う業種であるといえるでしょう。

3つの独占業務を持っている

税理士は以下の「税務処理代理」「税務書類の作成」「税務相談」3つの独占業務をもっている業種です。

「税理士業務」とは、法第2条において、他人の求めに応じ、租税に関して、次に掲げる事務を行うことを業とする(注1)ことをいう旨規定されています。

- 税務代理(法第2条第1項第1号)

- 税務書類の作成(法第2条第1項第2号)

- 税務相談(法第2条第1項3号)

(一部抜粋)

(引用元:国税庁)

なお、3つの独占業務は、税理士資格を持つ人しかできません。

それぞれの業務内容は以下の通りです。

| 業務名 | 業務内容 |

| 税務処理代理 | 確定申告などで税務官公署に提出する申告書、請求書などを税理士自らの責任と判断において、納税者の代わりに作成する |

| 税務書類の作成 | 税に関する法令に基づき、税務官公署に対して申告、申請、請求などを納税者に代わって代行する |

| 税務相談 | 具体的事例に基づき、所得金額や税務の計算などの相談に応じる |

(参考:資格の学校TAC)

例えば「税務処理代理」「税務書類の作成」は、確定申告や青色申告など税務官公署に提出する申告書を、納税者の代わりに作成・提出する業務を指します。

個人事業主や企業経営をしている方で「自分で確定申告を行うのは難しい」といった方が、税理士に申告作業を代理するのが、よく見られるケースです。

そして「税務相談」は、個人・企業の税金に関する相談に応じる業務を指します。

納税に関する相談や節税など、税に関するさまざまな悩みを納税者から聞き、税務の専門知識を活かして最適なアドバイスを行います。

税理士は、3つの独占業務を中心に、税務に関する業務に多く携わっています。

税務関係以外の業務もある

税理士の仕事は、主に税務関係であると説明しましたが、業務すべてが税務関係なわけではありません。

例えば、税務関係の他にも「経営コンサルティング」や「企業・個人の会計業務サポート」なども仕事の一環です。

| 業務名 | 業務内容 |

| 経営コンサルティング | 企業の設立や株式公開などの問題に、税務の知識を基にアドバイスし、サポートする |

| 相続・事業承継コンサルティング | 企業や個人の所有する土地や家屋の資産を譲渡・相続した場合などに、節税や納税対策の提案を行う |

| 会計業務 | 会計や税務の専門家を必要とする企業の会計帳簿への記帳・財務諸表の作成などの指導や相談に応じる |

(参考:資格の学校TAC)

上記の表は、独占業務以外の業務内容を表したものです。

「経営コンサルティング」とは、企業の設立や株式公開などを行う際に、税務の知識を基にアドバイスし、企業をサポートする業務を指します。

そして、企業や個人が所有する土地や家屋などを譲渡・相続した場合に、納税対策のアドバイスを行うのが「相続・事業継承コンサルティング」です。

税理士は、税務のスペシャリストであるため、個人だけではなく企業にまつわる税全般のアドバイスを行えます。

また、企業の会計帳簿や財務諸表の作成・相談などの「会計業務」も税理士の仕事の一環です。

顧客の請求書や領収書などを基に、帳簿を作成します。

表を見ると、税理士は企業・個人の税金や節税相談や、会計帳簿の記帳や作成などにも応じる仕事であると考えられます。

税理士の仕事内容の特徴

税理士は、税務処理代理や税務書類の作成といった独占業務の他にも、経営コンサルティング・税務相談など、多様な働き方ができます。

しかし、税理士はどの仕事内容でも「申告納税制度の適正運営に資すること」が求められます。

税理士は、税務に関する専門家として、独立した公正な立場において、申告納税制度の理念にそって納税義務者の信頼に応え、租税に関する法令に規定された納税義務の適正な実現を図るという公共的使命を負っています(税理士法第1条)

(引用元:国税庁)

税理士法において「税理士は税務に関する法律家として納税者の信頼に応え、納税義務の適切な実現を図る」と国税庁に記載されています。

つまり、税理士は顧客(納税者)のニーズに応えながらも、納税義務といった社会的使命を果たす必要があると考えられるでしょう。

上記の点から、税理士の業務には「守秘義務を遵守する」「経営コンサルタントの側面がある」といった特徴があります。

守秘義務を遵守する

税理士法には、業務上知りえた内容に対する守秘義務が課されています。

第三十八条 税理士は、正当な理由がなくて、税理士業務に関して知り得た秘密を他に洩らし、又は窃用してはならない。税理士でなくなつた後においても、また同様とする。

(引用元:e-GOV)

上記引用文から、守秘義務とは「業務上知った事柄を正当な理由がない限り、他に情報を漏らしたり窃用したりしたはいけない」法律であるとわかります。

守秘義務がある点から、企業や顧客は税理士に内部情報を提供、相談が可能です。

また、守秘義務は税理士だけではなく、税理士自身が雇用する従業員にも適用されます。

経営コンサルタントの一面もある

税理士は、顧客(納税者)のニーズに応えながら、納税義務も果たさせる必要があります。

しかし、顧客に納税義務を果たさせるまでには、税理士が企業の現状や課題を深く理解しなければなりません。

企業の節税対策として意見を述べるにしても、対象企業の経営状況を理解していなければ、最適なアドバイスはできないからです。

最初に企業に最適なアドバイスを行い、節税や業績アップを図る点から、税理士の業務は経営コンサルティングの一面もあると考えられるでしょう。

そして、税理士として企業経営の知識もあれば、的確なアドバイスができる人材として企業からの信頼を得られます。

税理士が経営コンサルティングを行うことのメリットは、資金繰りや帳簿の管理など、クライアント企業の財務状況の実態を把握しているからこそ、経営全般についての的確なアドバイスがもらえる存在として信頼され、期待されているという点です。税理士が企業の経営コンサルタントも行えるような知識やスキルを身に付ければ、こうしたクライアントのニーズに応えられるようになり、業務の幅が確実に広がります。

(引用元:マイナビ税理士公式サイト)

マイナビ税理士の記事には、経営コンサルティングができれば経営全般の知識がある人材として信頼され、税理士業務の幅も広がると、記載されています。

税務書類の作成や処理代理など以外にも、業務の幅を広げていきたいと考えている方は、企業コンサルティングもできるように経営知識も身に付けていくとよいでしょう。

税理士の働き方は?

税理士の働き方として、以下の4つが挙げられます。

- 税理士法人へ就職

- 会計事務所や税理士事務所へ就職

- 一般企業へ就職

- 独立開業

税理士法人への就職や会計事務所・税理士事務所などの就職先もありますが、中には独立開業や一般企業の税理士として勤務する道もあります。

就職先の違いを、以下の表にまとめました。

| 就職先 | 内容 |

| 税理士法人 | 法人化されている税理士事務所 大手の税理士法人であるほど一般的な信用度が高め |

| 会計事務所・税理士事務所 | 会計事務所や税理士事務所は、法人ではなく個人事業主にあたる |

| 一般企業 | 税務専門課での企業内税理士など |

| 独立開業 | 税理士としてある程度経験を積んだ人が多め |

(参考:会計業界topic+)

税理士法人と税理士事務所は、業務内容に変わりはありません。

税理士法人とは2名以上の税理士で設立された特別法人をさし、広義には会計事務所に含まれます。両者は組織上の定義で分類されるだけで、業務内容は同じと考えていただいて問題ありません。

(引用元:マイナビ税理士公式サイト)

ただし、上記のマイナビ税理士の引用文にも記載されているように、組織形態が異なり、税理士法人は「2名以上の税理士が競争で設立・運営している法人」であり、税理士事務所は「個人事業主として運営」しています。

法人化していると支店を増やせたり、売上向上が見込めたりする点から大手企業の顧客を持っているケースが多めです。

そして、一般企業の税理士として働く場合、税務専門課での企業内税理士として勤務します。

会計事務所・税理士法人と事業会社との違いはサービスの対象です。事業会社の経理・税務部門は自社および関連会社などのために経理業務を行っています。経理部門の経費削減が収益増につながるケースはありますが、原則として経理部門の業務が会社の収益事業になることはありません。

(引用元:マイナビ税理士公式サイト)

マイナビ税理士の引用文には、税理士法人・会計事務所と企業内税理士の違いは、サービスの対象であると記載されています。

企業内税理士の場合、自社および関連会社のために経理業務を行い、会計事務所は企業や個人事業主など顧客に対して経理業務を提供します。

また、税理士の中には独立開業を図る人もいますが、税理士としての経験を積んでからになるため、最初は税理士法人・税理士事務所・一般企業の企業税理士として勤務し、その後独立といった流れになるでしょう。

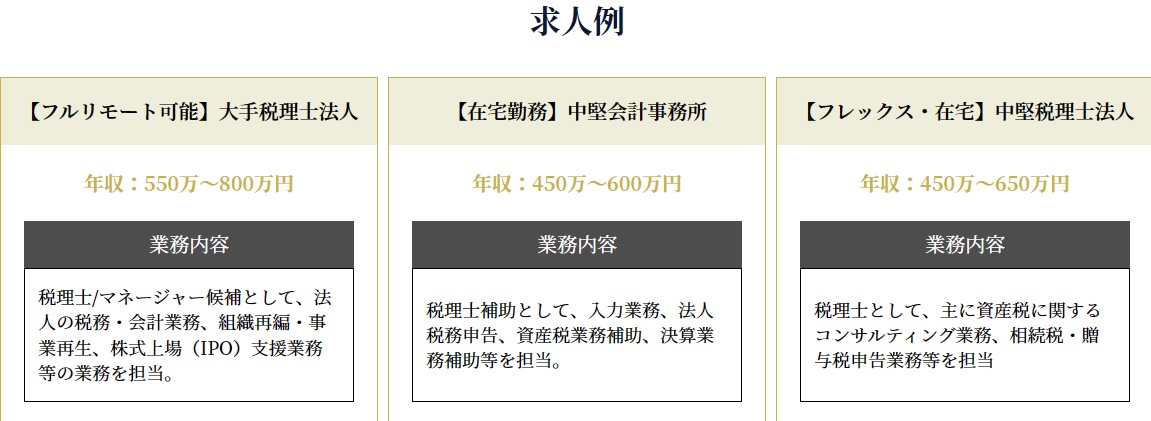

会計業界の求人を掲載・紹介している、株式会社ヒュープロ公式サイトでは、求人例として以下のものを掲載していました。

(引用元:株式会社ヒュープロ)

| 求人例 | 年収 | 業務内容 |

| 【フルリモート可能】 大手税理士法人 |

550万円~800万円 | 税理士/マネージャー候補として、法人の税務・会計業務・組織再編・事業再生・株式上場(IPO)支援業務等の業務を担当 |

| 【在宅勤務】 中堅会計事務所 |

450万円~600万円 | 税理士補助として、入力業務・法人税務申告・資産税業務補助・決算業務補助等を担当 |

| 【フレックス・在宅】 中堅税理士法人 |

450万円~650万円 | 税理士として、主に資産税に関するコンサルティング業務・相続税・贈与税申告業務等を担当 |

株式会社ヒュープロでは、会計事務所や税理士法人などの求人を出しており、中にはリモート勤務可能な求人もあります。

例えば、大手税理士法人の求人はフルリモート可能で、税理士/マネージャー候補として、法人の税務・会計業務・事業再生などの業務を担当するといった内容です。

年収は550万円からと記載されており、経験や業務貢献の内容によっては、年収800万円も目指せる可能性があるでしょう。

税理士の働き方はどんなものがあるのか知りたい方は、一度求人サイトで確認してみるのもよいでしょう。

税理士のメリット

税理士として働くメリットとして、以下の3つを紹介します。

- 社会的信用が得られる

- 平均年収は約785万円と高め

- 企業雇用や独立もできる

税理士は国家資格であり、取得すれば税の専門家であると証明できます。

加えて、税理士資格を保有していると、税に関する専門知識がある人材として社会的な信用に繋がります。

社会的な信用、すなわち経済力や信用力があるとみなされれば、今後ローンを組む際などにも安定した収入・勤務先があると判断されやすくなるでしょう。

また、厚生労働省が報告した「令和6年賃金構造基本統計調査」によると、税理士の平均年収は約856.3万円であるとわかりました。

一般労働者の平均年収は約308万円、およそ2倍以上年収に差がある点から、税理士の平均年収は高めと考えられます。

年収が高ければ、税理士法人や企業内税理士として働きながら貯蓄を貯め、ゆくゆくの独立資金を確保しやすいでしょう。

そのため、税理士は税務の専門家である点から社会的信用を得られるかつ、独立する未来も見据えて働ける業種であるといえます。

社会的信用が得られる

1つ目は「社会的な信用が得られる」点です。

社会的信用とは、経済力や地位などに裏付けされた信用度を指します。

税理士は国家資格の1つであり、取得すれば税に関する専門知識を持っている人材とみなされ、社会的な信用を得られます。

近畿税理士会 住吉支部の公式ブログには、以下のように「税理士は社会的信用がある」と記載されていました。

社会という荒海に一人で飛び込んだ時、まずしなければならないことは「信用を得ること」です。それは会社にお勤めの方も自営業の方も同じです。

ビジネスでは、この最初のプロセスが本当に重要であり大変な労力を使うわけですが、なんと税理士はこのプロセスをクリアした状態からビジネスを始められるのです。

税理士である時点で、初対面でも相手に信用してもらえるからです。

(引用元:近畿税理士会 住吉支部)

また、税理士になるだけでなく、作成した税務関係の書類も信用度の高い書類として扱われます。

社会的信用があれば、何かローンを組む際にも「安定した収入・勤務先がある」と判断され、今後の強みになるでしょう。

平均年収は約856.3万円と高め

2つ目は「平均年収の高さ」です。

厚生労働省が報告「賃金構造基本統計調査」によると、令和6年度(2024年度)の税理士平均年収は、約856.3万円であるとわかりました。

以下の表は、賃金構造基本統計調査による、2016年から2020年までの一般労働者の平均年収をまとめたものです。

| 年 | 男女計 賃金 |

| 2024年 | 約418万円 |

| 2023年 | 約403万円 |

| 2022年 | 約393万円 |

| 2021年 | 約388万円 |

| 2020年 | 約388万円 |

(参考:厚生労働省「賃金構造基本統計調査」※各年の平均月額所定内給与額に12を掛けて算出)

賃金構造基本統計調査では、2024年度の一般労働者平均年収は約418万円と記載されており、税理士の年収は高めであるといえるでしょう。

専門知識が必要となる職種であるため、資格取得までは簡単ではありませんが、平均年収が高い点はメリットとして挙げられるでしょう。

企業雇用や独立もできる

3つ目は「企業雇用・独立開業できる」点です。

税理士の勤務先は、税理士法人や事務所・企業務めなどさまざまありますが、中には独立開業する方もいます。

開業税理士のもうひとつのメリットは、自分のペースで仕事ができ、時間を自由に使えるということです。

いつ仕事を行い、いつ仕事をしないのかを自分自身で決めることができますが、だからといって、ルーズに仕事をしていては顧客がつきません。また、経営が安定して軌道にのれば、クライアントを自分で選択できることも大きなメリットといえます。

(引用元:マイナビ税理士公式サイト)

マイナビ税理士の記事には、開業税理士になれば、時間を自由に使える・クライアントも自分で選べる点をメリットとして記載しています。

ただし、悠長に仕事をしていても顧客はつかず、軌道も安定しません。

税理士としての経験・実績をある程度積んだら、自分の事務所を構え、収入向上や理想の勤務時間を目指せると考えておくとよいでしょう。

また、税理士登録は2年以上の実務経験がなければ、登録できません。

したがって、独立開業を目指す場合は、2年以上の経験・税理士登録を済ませなければできない点を前提として覚えておきましょう。

税理士のデメリット

税理士のデメリットとしては、以下の2つを紹介します。

- 資格取得までの難易度が高い

- 独立の場合収入が不安定

税理士になるためには、税理士試験に合格するところから始まります。

「税理士試験に合格すれば税理士になれる」といった考えで合ってはいますが、税理士は資格取得までの難易度が高めです。

税理士試験を受けるためには「大学や短大卒業後・社会科学に属する科目を1科目以上履修」「司法試験合格者」など、受験資格を満たさなければいけません。

実務経験から受験資格を得る場合も、2年以上の経験が必要になるため、税理士試験受験までに最低でも2年は要すると考えると、難易度は高めです。

また、税理士は将来的に独立も考えられる職種ですが、クライアントとの契約もすべて自分で行わなければいけないため、軌道に乗るまでは収入も不安定になりやすいでしょう。

つまり、税理士は社会的信用を得られたり将来独立できる可能性が高い反面、資格取得までに最低でも2年以上の時間を要し、将来独立したとき収入が不安定になりやすい職種でもあると考えられます。

資格取得までの難易度が高い

1つ目のデメリットは「資格取得までの難易度が高い」点です。

税理士になるためには、税理士試験を合格する必要がありますが、試験には受験資格があります。

税理士試験の受験資格には、以下のような学識による受験資格・資格や職歴による受験資格がそれぞれ定められています。

| 税理士試験の受験資格(一部抜粋) |

|

(参考:国税庁)

上記の受験資格を見ると、大学や短大卒業後、社会科学に属する科目を1科目以上履修・司法試験に合格した者など、誰でも簡単に受験はできないとわかります。

大学や短大は2年から4年ほど時間を要しますし、司法試験においては非常に難易度の高い試験です。

実務経験で受験資格を得るにしても、2年以上の経験が必要になるため、税理士になるには2年以上の期間は必要であるといえるでしょう。

独立の場合収入が不安定

2つ目のデメリットは「独立の場合は収入が不安定」である点です。

税理士になり、ある程度経験や実績を積むと、独立開業する方も少なくありません。

しかし、独立開業の場合、顧客の取得はすべて自分で行うため、毎月の売り上げ・収入が安定しない可能性が考えられます。

一昔前は税理士として独立開業すれば、営業をかけなくても自然とクライアントがつく時代もありましたが、現在は難しい時代です。税理士事務所から独立したとしても、担当顧客を持っていくことは禁止されている場合が多く、そればかりか営業エリアがバッティングすることを懸念して、独立開業を嫌う所長も少なくありません。

(引用元:マイナビ税理士公式サイト)

マイナビ税理士の記事によると、昔は税理士が独立する際、営業をかけなくても自然とクライアントがつくときもあったが、現在は担当顧客を持っていく行動が禁止されている場合もあり難しいと記載されています。

そのため、開業時は自分で新しくクライアントを探し、継続契約できるよう行動しなければいけません。

自分で仕事の量や勤務時間を決められる反面、収入が不安定になりやすい点は、デメリットとして考えられるでしょう。

税理士の年収については、こちらの記事でも紹介しています。

→税理士の年収の現実は?中央値や女性の場合、独立開業やBIG4についても調査!

税理士に向いている人

税理士に向いている人の特徴として、以下のものが挙げられます。

- 継続した作業ができる人

- 企業経営に興味がある人

- 意欲的に学べる人

税理士の仕事は、税務書類の作成や処理代理など、コツコツした作業内容がメインです。

加えて、下記のスタディング引用文にもあるように、税理士は法改正があった場合最新の情報を常に取り入れつつ、業務や企業へのアドバイスに反映していく必要があります。

常に最新の情報を正確に理解し、顧客へのアドバイスを行う必要があります。

(引用元:スタディング公式サイト)

そのため、税理士には「継続した作業が苦にならない・意欲的に学べる」人が向いていると考えられるでしょう。

税務関係の仕事の他にも、企業の経営コンサルティングを行う場合もあります。

経営コンサルティングは、企業の現状を把握し、節税を含む経営面のアドバイスをするため、経営に興味がある人にもおすすめです。

3つの特徴をまとめると、変化を柔軟に取り入れられる・第三者の目線から的確なアドバイスを行える人は、税理士に向いていると考えられるでしょう。

継続した作業ができる人

税理士の仕事は、税務関係の書類処理代理や作成が主な業務です。

日本税理士会連合会の引用文からも、税理士は納税者の代わりに「確定申告の承認申請・提出」「税務調査の立ち合い」などを行うとわかります。

あなたを代理して、確定申告、青色申告の承認申請、税務調査の立会い、税務署の更正・決定に不服がある場合の申立てなどを行います。

(引用元:日本税理士会連合会)

あなたに代わって、確定申告書、相続税申告書、青色申告承認申請書、その他税務署などに提出する書類を作成します。

(引用元:日本税理士会連合会)

例えば、確定申告・青色申告の承認申請は、税理士に代理をお願いする人数によって、作業量も変わります。

確定申告時期になれば、似たような作業を何件も繰り返し行う日が続くでしょう。

したがって、税理士は似たような作業を継続する場合が多く、コツコツした作業を継続できる人がおすすめできます。

また、税理士試験を受験するまでも学習の継続は必須となるため、忍耐が必要ともいえるでしょう。

企業経営に興味がある人

企業経営に興味がある人も、税理士に向いていると考えられます。

税理士は、税務関係の仕事の他に、企業の経営状態に対して相談に乗ったりアドバイスしたりする場面も見られます。

中小の株式会社の計算関係書類の記載の正確さに対する信頼を高めるため、「会計参与」は、株式会社の役員として、取締役と共同して、計算関係書類を作成します。

税理士は会計参与の有資格者として会社法に明記されています。

(引用元:日本税理士会連合会)

日本税理士会連合会の記事にも、税理士は中小企業の会計参与の際には、株式会社の役員として取締役と共同して、計算関係書類を作成すると記載されています。

企業の現状や改善状況を見極め、より有益な情報をアドバイスできれば、企業の成長にも貢献できるでしょう。

税に関する専門知識を基に、企業をコンサルティングする立場にも興味がある人は、税理士に向いていると考えられます。

意欲的に学べる人

税理士は、税に関するスペシャリストであるため、法改正が行われればその都度情報を更新し、作業へ反映していかなければいけません。

そのため、税理士になる前も、なった後も意欲的に学べる人は税理士に向いていると考えられるでしょう。

税理士試験に合格したら終わりということではなく、税理士の仕事を続けるかぎり、勉強を続けなければなりません。そのため、学ぶことが好きで、知識習得を楽しめる人には向いている職業です。

(引用元:マイナビ税理士)

難関試験である税理士試験を突破するためには長い年月を要するケースが大半であり、税理士事務所で勤務しながら10年以上にわたって学習を続けている場合も珍しくありません。

(引用元:マネーフォワード)

マイナビ税理士やマネーフォワードの記事では、「税理士試験を突破するには10年以上かかる場合もある」「試験に合格しても税理士としての勉強は終わらない」と記載されています。

つまり、税理士である限り「最新情報の取り入れや顧客とのコミュニケーション」など、自分から意欲的に学んでいく必要があります。

どんどん専門知識を身に付ければ、仕事の幅も広がっていく可能性もあります。

税理士になった後も、独立開業やキャリアアップを狙っている人はおすすめできるでしょう。

税理士の1日のスケジュール

税理士の1日はどんな流れなのか、気になる方もいるでしょう。

今回は、スタディサプリの記事に記載されていた税理士の1日スケジュールを紹介します。

| 税理士の1日(企業コンサルティング業務が多め) | |

| 6:30 | 起床、身支度 |

| 7:00 | 朝食、新聞チェック |

| 8:30 | 出社、メールチェック |

| 9:00 | アポイント先に出かける準備 |

| 9:30 | 1件目のアポイント先へ移動 |

| 10:30 | 顧問先の社長との面談 |

| 12:00 | 昼食 |

| 13:00 | 社外取締役をしている企業の役員会に出席 |

| 15:00 | 顧問先の飲食店の店舗を視察 |

| 16:00 | 帰社 |

| 16:15 | 翌日アポイント先に持参する書類のチェック |

| 17:00 | 新規顧客の情報リサーチ、インプット |

| 18:00 | 事務所スタッフの採用面接 |

| 19:00 | 帰宅 |

| 19:30 | 夕食 |

| 20:30~22:30 | 自由時間 |

| 23:00 | 就寝 |

(参考:スタディサプリ)

スタディサプリに記載されていたスケジュールは、上記の通りです。

1日を通して3つの顧問先へ向かい、夕方16時に帰社する流れであり、19時には自宅へ着く流れです。

事務所での税務書類を作成する業務よりかは、企業コンサルティングを中心としている税理士さんの1日と考えてみるとよいでしょう。

また、ベンチャーサポート税理士法人で記載されていた税理士の1日も紹介します。

| 税理士の1日(税理士事務所で勤務する人) | |

| 8:30 | 出社、メールチェック |

| 9:00 | 報告資料の準備 |

| 10:30 | 来社面談(月次報告) |

| 12:20 | 昼食 |

| 13:20 | 法人決算の修正業務 |

| 14:30 | 法人決算の修正業務(別法人) |

| 15:00 | 法人決算の検算業務 |

| 18:00 | 個人決算の検算業務 |

| 19:30 | 退社 |

(参考:ベンチャーサポート税理士法人)

上記の1日スケジュールを見ると、さきほどの税理士の1日より、事務所内で法人決算の修正業務や検算業務などコツコツした作業がメインです。

ただし、2月から3月は確定申告の時期でもあり、1年の中でも繁忙期になると記載されています。

2月は一年の中でも忙しい時期で、とくに3月15日の所得税の確定申告期限を無事に迎えるまではどの税理士事務所でも業務量が多くなります。

(引用元:ベンチャーサポート税理士法人)

確定申告の時期は業務量が多いため、退社時間が21時ごろになる可能性もあるでしょう。

税理士の1日は、企業コンサルティングがメインか、法人決算の修正業務などがメインなのかによって過ごし方が違うとわかりました。

企業への的確なアドバイスや決算書類にミスがないようチェックするなど、緊張感のある業務が多いですが、その分やりがいや充実感も得られるでしょう。

税理士の仕事内容がしんどいと言われる理由

税理士の仕事内容をネットで調べる際に、「税理士 しんどい」といったキーワードも出てきます。

税理士の仕事内容がしんどいといわれる理由は何なのか調査してみると、以下の内容が見つかりました。

ただ、自分がやりたいことややりたい方法があっても、勤務する立場では所長の意向に沿ったことしかできません。そういうモヤモヤはなんとなくずっと抱えていました。独立前はメンタル的にかなりしんどくなっていて、とにかく自分の時間を取りたいと強く思うようになったのです。

(引用元:資格の学校TAC)

あ〜遂に顧問先に初めて言ってしまったー

前から他の税理士を比較に出して嫌がらせ言ってくる人に今日も言われて、

さすがに我慢出来ずに

「もう、しんどいです、ほかの税理士に頼んで下さい」

少し気が晴れました。あとは知らん()

(引用元:X)

「顧客とスタッフを増やすのが正しいと考えてこれまでやって来た。

でもそうじゃなかったかもしれない。今の状態はしんどい。」複数の先輩税理士からこのようなお話を聞いてきました。

自分の方針に悩む時もありますが、そう悪くもないのかもしれません。

(引用元:X)

ここ数日、税理士という仕事がしんどい。

わたしにはこの仕事は荷が重くて無理かもしれない…などと思う。

(引用元:X)

口コミには「やりたいことがあっても所長の意向に沿ったことしかできない」「他の税理士と比較される」などの内容がありました。

資格の学校TACのインタビュー記事、Twitterの口コミ内容から、事務所に対するものや仕事量の多さ・顧客獲得などの問題が「税理士はしんどい」といわれる理由として考えられます。

就職したてはとにかく覚える、慣れる点に必死になりますが、ある程度慣れてくると、自分の方針と事務所の方針など、さまざまな問題が見えてきます。

そして、税理士の場合、1つの顧客だけではなく複数の顧客を持つため、顧客ごとの対応なども税理士の悩みの種となっていると考えられるでしょう。

また、税理士は時期によっても業務量が異なります。

転職サイト レックスアドバイザーズの引用文にもあるように、2月から3月の確定申告の時期は、繁忙期になる税理士事務所が多めです。

税理士事務所の業務量は、時期によって大きく異なります。

個人事業主の顧客が多い場合は、2月〜3月の確定申告時期が繁忙期になる税理士事務所が大半です。

法人の顧客が多い場合は、決算や所得税、法人税、消費税の確定申告、償却資産税、年末調整などが重なる12〜5月の時期に繁忙期になる税理士事務所が大半です。

(引用元:転職サイトレックスアドバイザーズ)

事務所で受け持っている顧客すべての確定申告書の作成・申請を行わなければならないので、繁忙期はさらにしんどいと言いたくなる時期でもあります。

つまり、税理士がしんどいといわれる理由は「事務所との方向性の違い」「顧客とのコミュニケーション」「確定申告などの繁忙期」が主な要因として挙げられるでしょう。

税理士と公認会計士の違いは?

税理士と公認会計士は、どんな点に違いがあるのでしょうか。

- 独占業務内容が異なる

- 会計士の勤務先は主に監査法人になる

- 公認会計士は誰でも受験できる

税理士と公認会計士の違いを調べてみると、上記の内容が見つかりました。

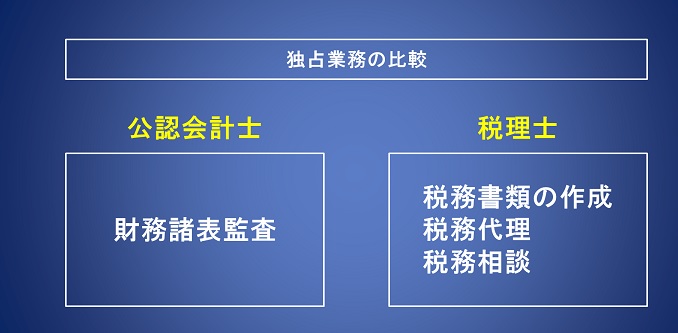

まず、税理士と公認会計士は、独占業務の内容が異なります。

税理士の独占業務は税務書類の作成や処理代理など3つありますが、公認会計士は「財務諸表監査」のみです。

財務諸表監査とは、企業が作成した財務諸表をチェックする作業を指します。

そして、税理士は企業が作成した財務諸表をもとに、財務申告書の作成や相談などを行います。

公認会計士は「財務諸表のチェック」するのが業務、税理士は「財務諸表をもとに書類を作成」が業務と考えると、双方の業務の違いが見えてくるでしょう。

独占業務内容が異なる

(引用元:資格の学校TAC)

税理士と公認会計士の違いと1つとして、独占業務の違いが挙げられます。

上記画像は、資格の学校TACの記事に掲載されていたもので、画像を見ると独占業務の違いが明らかです。

税理士の独占業務は「税務処理代理や作成」など3つありますが、公認会計士は「財務諸表監査」のみです。

公認会計士は「財務諸表監査」の専門家、税理士は「税務」の専門家、と言える。

両者の根本的な違いとして、メイン業務が異なるという点をまずは押さえよう。

(引用元:資格の学校TAC)

上記の資格の学校TACの記述のように、公認会計士は「財務諸表監査の専門家」税理士は「税務の専門家」と考えると、明確な違いがわかります。

財務諸表監査とは、企業が作成した財務諸表が正しいかどうかチェックする業務です。

公認会計士が財務諸表のチェックをすることで、信頼性を保証でき投資家や銀行が融資を判断する材料にできます。

会計士の勤務先は主に監査法人になる

税理士と会計士の違いは、勤務先にもあります。

税理士の勤務先は主に、税理士法人や事務所などが挙げられますが、公認会計士の場合、勤務先は監査法人です。

資格の学校TACの情報によると、公認会計士試験合格者の9割が監査法人へ就職すると記載されています。

およそ、その年度の合格者の内、約9割が監査法人へ就職する。

勤務エリアは、クライアントの本社機能が集中する東京・名古屋・大阪などの大都市圏が中心だ。海外勤務も希望すれば叶えやすい。監査が必要なのは、日本国内に限らないからね。

(引用元:資格の学校TAC)

税理士の勤務地は求人内容によって変わりますが、公認会計士は東京や名古屋など、大都市がメインになっているのも両者の違いとして挙げられるでしょう。

公認会計士は誰でも受験できる

税理士試験と公認会計士試験でも、違いがあります。

以下の表は、税理士と公認会計士の受験資格を比較したものです。

| 公認会計士 | 税理士 | |

| 受験資格 | なし |

|

(参考:資格の学校TAC)

税理士試験は、大学や短大卒業者で特定の単位履修が必要になりますが、公認会計士の場合、受験資格はありません。

したがって、公認会計士を目指したい人ならだれでも挑戦できる試験であるといえるでしょう。

税理士の仕事はなくなる?将来性はあるの?

マネーフォワードの記事から、近年ではAI導入企業が増えていたり海外で税理士がいなくなったりと、20年後には税理士はいなくなるのでは?と危惧されているとわかりました。

しかし、以下の観点から税理士の仕事はなくなるわけではないともわかりました。

- AIでは対応しきれない業務もある

- 税金の仕組みは複雑

税理士の仕事は、税務関係の書類作成や処理などを行うため、AIを利用して楽になる業務もあります。

ただし、全ての業務がAIに任せられるわけではなく、人間同士がやり取りしなければいけない業務もあるのが事実です。

記帳が自動化されても、確認は人間の目で行う必要があります。仕訳の一つ一つは複雑な税務判断が伴うからです。特に消費税は、取引内容だけでなく購入目的や事業内容から吟味する必要があります。2023年10月以降、インボイス制度が始まったら、もっと複雑になるはずです。

(引用元:マイナビエージェント)

マイナビエージェントの記事では、記帳が自動化されても確認は人間が行う必要があると記載されています。

あくまで入力業務はAIに任せ、最終的なチェックは人間が行うと考えると、税理士の仕事が無くなるわけではないと考えやすいでしょう。

さらに税理士の場合、顧客先は企業や個人事業主であり、人と人で仕事をしています。

税務業界の顧客である納税者は人間です。人間には心があります。心を読み取り、応じられるのは人間です。AIでは対応しきれません。

(引用元:マイナビエージェント)

上記のマイナビエージェント引用文にもあるように、AIでは対応しきれない問題もあり、税理士の仕事全てがなくなるわけではありません。

AIでは対応しきれない業務もある

AIによって楽になる業務もあれば、人と関わる仕事であるため人間が仲介にたって、行わなければいけないものもあります。

税理士の顧客は、企業や個人事業主です。

そのため、何かトラブルが起きた際、AIでは対応しきれない場合も考えられます。

細かいニーズに受け答えできるのは、専門知識とともに顧客との関係性がある税理士だけといえるでしょう。

税金の仕組みは複雑

最近は、税務や税制の動きは早くなっている傾向があります。

例えば、基礎秩序額の引き上げやインボイス制度など、税制の仕組みは年々複雑化している面もあり、的確な助言ができる税理士がいないと記帳は難しいでしょう。

そのため、複雑な税制の仕組みを完璧にAIが対応するのは、まだ考えにくいといえます。

税理士になるまでの流れ

税理士になるまでは、以下の3つの流れがあります。

- 税理士試験の受験資格を獲得する

- 税理士試験に合格する

- 2年以上の経験を積み、税理士名簿に登録する

税理士になるためには、まず税理士試験の受験資格を獲得しましょう。

受験資格は「学識による受験資格」「資格による受験資格」「職歴による受験資格」があり、どれか1つを満たせば受験できます。

税理士試験に合格後、2年以上の経験を積むと、税理士名簿に登録できるようになり、独立開業が可能です。

税理士試験の受験資格を獲得する

税理士試験を受けるためには、以下の受験資格のうちいずれか1つを満たさなければいけません。

| 学識による受験資格 | 大学、短大又は高等専門学校を卒業した者で、社会科学に属する科目を1科目以上履修 |

| 大学3年次以上で、社会科学に属する科目を1科目以上含む62単位取得した者 | |

| 一定の専修学校の専門課程を修了した者で、社会科学に属する科目を1科目以上履修した者 | |

| 司法試験合格者 | |

| 公認会計士の短答式試験に合格した者 | |

| 資格による受験資格 | 日商簿記検定1級合格者 |

| 全経簿記検定上級合格者 | |

| 職歴による受験資格 | 法人又は事業行う個人の会計に関する事務に2年以上従事した者 |

| 銀行、信託会社、保険会社において、資金の貸付け・運用に関する事務に2年以上従事した者 | |

| 税理士・弁護士・公認会計士等の業務の補助事務に2年以上従事した者 |

(参考:国税庁)

例えば、学識による受験資格の場合、大学や専門学校などを卒業かつ、社会科学に属する科目を1科目以上履修していなければ、受験資格が得られません。

学識以外の受験資格で受験する場合も「日商簿記検定1級合格」や「税務・会計関係の業務に2年以上従事」など、受験資格を得るまでに時間がかかります。

しかし、上記の受験資格を1つでも満たせれば、税理士試験を受けられるため、どの方法で税理士試験に挑戦するか決めておくとよいでしょう。

税理士試験に合格する

(引用元:国税庁公式サイト)

受験資格を得た後は、試験までに学習を継続し、合格を目指します。

| 学歴別 | 受験者数 | 合格率 |

| 大学卒 | 24,987人 | 15.1% |

| 大学在学中 | 2,461人 | 26.2% |

| 短大・旧専卒 | 685人 | 9.6% |

| 専門学校卒 | 2,854人 | 12.6% |

| 高校・旧中卒 | 3,015人 | 21.6% |

| その他 | 755人 | 36.0% |

(参考:国税庁)

国税庁が発表している、令和6年度税理士試験合格率を見ると、合格率は9.6%から36.0%であり、半数以下しか合格していません。

したがって、試験までにしっかりと対策をし、合格を獲得しましょう。

2年以上の経験を積み、税理士名簿に登録する

税理士試験に合格すれば、税理士になれるわけではありません。

税理士事務所や会計事務所で2年以上の実務経験を積み、税理士名簿に登録すれば、税理士を名乗れます。

税理士となる資格を有する者が、税理士となるには、税理士名簿に、財務省令で定めるところにより、氏名、生年月日、事務所の名称及び所在地その他の事項の登録を受けなければならない。

(引用元;e-GOV)

そのため、税理士になったのち独立開業を目標としている方は、2年以上税理士事務所・会計士事務所などで経験を積みましょう。

税理士の仕事内容に関するよくある質問

税理士の仕事内容に関する質問を5つまとめました。

| 税理士の仕事内容に関するよくある質問 |

|

同じような疑問を持っている方は、ぜひ参考にしてください。

税理士が向いているのはどんな人?

税理士は、継続した作業が苦にならない人や学習意欲のある人が向いています。

なぜなら、税理士の仕事は税務書類の作成や処理代理などを行い、常に最新の税に関する情報を押さえておかなければいけないからです。

税に関する最新知識を常にチェックし、日々、企業の経理の数字と向き合い、期限までに決算書をつくるなど、税理士の仕事はコツコツとした業務の積み重ねともいえます。

(引用元:マイナビ税理士)

税理士の仕事は、頻繁に行われる税制改正や経済のトレンドに応じて変わっていきます。そのため、税理士には常に情報収集を行い、最新の知識を身につけていることが求められます。

(引用元:マイナビ税理士)

マイナビ税理士の記事では、上記のように「税理士の仕事はコツコツとした業務の積み重ね」「常に最新情報を身に付けていることが必要」と記載されています。

法改正があった場合は、すぐに情報を取り入れ業務に反映させていくため、学習意欲があり、なおかつ継続できる人がおすすめできます。

税理士はどんな仕事内容なの?

税理士の仕事は主に、税務に関する書類処理の代理や作成・企業からの相談です。

企業が官公署に提出する書類を代理で処理・作成したり、節税に関する相談に応えます。

税理士の仕事は、企業や個人に対して、法人税や所得税など各種税金の納税のアドバイスや申告書の作成をすることです。また、会計業務のサポートや、経営や相続などのコンサルティングもおこないます。

また税理士は、その専門知識を駆使して、公平な税負担により住みやすい豊かな暮らしを守るという社会的役割を担っています。

(引用元:資格の学校TAC)

また、上記の資格の学校TAC引用文にもあるように、税務の書類作成のほかにも、企業経営のコンサルティングや会計サポートなども行います。

税理士は、税の専門知識を基に税金相談から確定申告の書類作成、企業の会計業務など、幅広い業務を担う職種であるといえるでしょう。

税理士になるにはどうすればいい?

税理士になるには、まず税理士試験に合格する必要があります。

ただし、税理士試験は誰でも受験できるものではなく、受験資格を満たさなければいけません。

受験資格を満たし、試験に合格したのち、2年以上の経験を積むと税理士名簿に登録できます。

税理士と会計士の年収はどれくらい?

資格の大原の記事によると、令和6年度の税理士平均年収は約856.3万円と記載されていました。

日本の平均年収は約418万円であるため、平均よりもかなり高い年収であるといえます。

また、公認会計士の平均年収も856.3万円であると、記載されています。(参照元:厚生労働省公式HP)

税理士の年収に関しては、こちらの記事でも紹介しているので確認してみてください。

→税理士の年収の現実は?中央値や女性の場合、独立開業やBIG4についても調査!

税理士の仕事がなくなるって本当?

税理士の仕事がなくなるのか調査した結果、すべての仕事がなくなるわけではないとわかりました。

税理士の仕事内容の中に、税務書類の作成や処理代理などがあり、AIに任せられる部分もあるものの、すべてを完璧にこなせるわけではありません。

細かなミスやトラブルが起きた際は、人間が間に立って、情報の伝達や改善を行っていく必要があるため、専門知識のある税理士の存在は必要です。

税理士の仕事内容に関するまとめ

税理士は、税のスペシャリストとして、税務書類の作成や処理代理などを基本とした業務を行います。

「税務処理代理」「税務書類作成」「税務相談」は、税理士の独占業務であり、税理士資格を保有している人しかできません。

そのため、税理士の資格を持っていれば、税の専門知識が豊富な人材として社会的な信用が得られ、国家資格なため平均年収も高くもらえます。

ただし、税理士の顧客は企業や個人事業主であるので、双方のコミュニケーションは必須となり、顧客獲得数や税理士事務所の方針などの点から、税理士はしんどいといわれるケースもあります。

税理士法人や会計事務所などで2年以上の経験を積めば、税理士名簿に登録し税理士を名乗れます。

税理士名簿に登録すれば、独立開業の道も開けるため、自分の理想の働き方の実現も可能になるでしょう。

以下の記事では、税理士の難易度やおすすめの通信講座を紹介していますので、ぜひ確認してみてください。

→税理士の通信講座の記事はこちら

→税理士の難易度の記事はこちら